海外动力电池三巨头专题-松下、三星、LG--【华尔街联社】.pdf

- 文件大小: 2.31MB

- 文件类型: pdf

- 上传日期: 2025-08-24

- 下载次数: 0

概要信息:

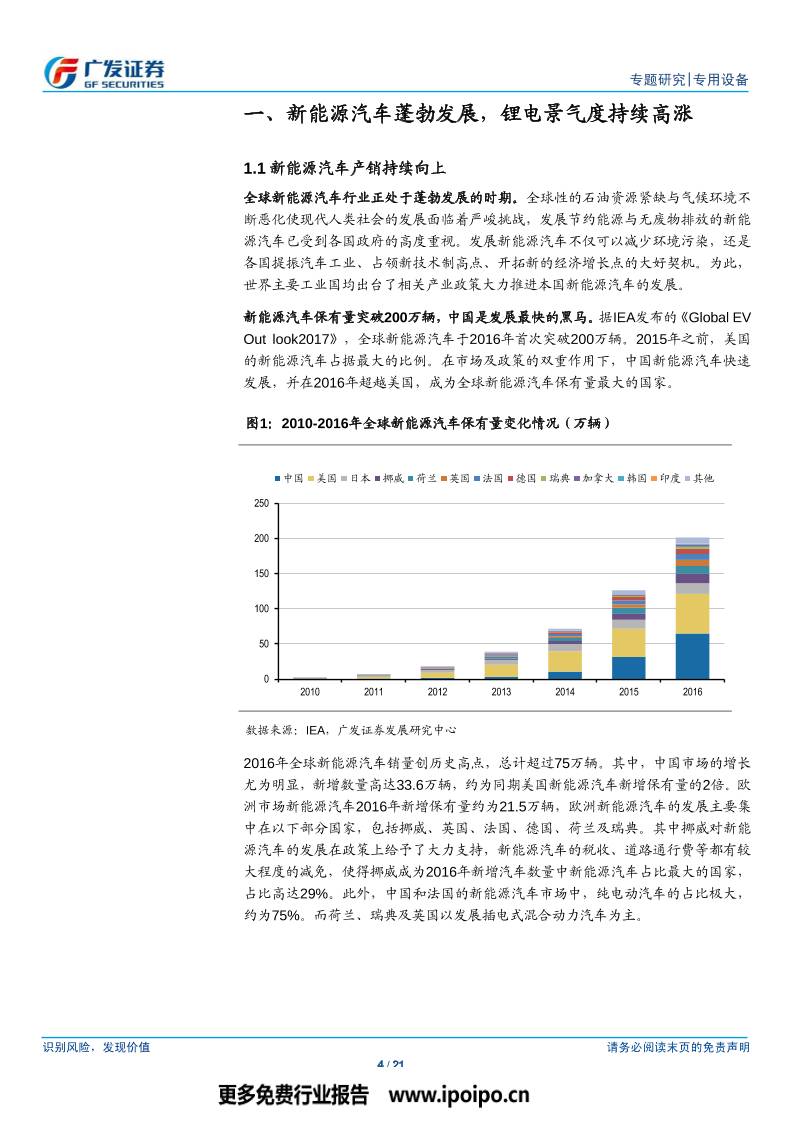

识别风险,发现价值 请务必阅读末页的免责声明 1 / 21 专题研究|专用设备 2017 年 09 月 12 日 证券研究报告 Tabl e_Title 产业真声音系列报告(九) 盘点海外动力电池三巨头,细数日韩锂电设备供应商 Tab le_AuthorHorizont al 分析师: 罗立波 S0260513050002 分析师: 王 珂 S0260517080006 分析师: 华鹏伟 S0260517030001 021-60750636 021-60750636 010-59136752 luolibo@gf.com.cn gfwangke@gf.com.cn huapengwei@gf.com.cn Tab le_Summary 核心观点: 日韩动力电池三大巨头:帮助中国完成产业升级,历史优势正逐渐被国内企业超越 目前全球锂电池的主要生产国为中国、日本及韩国。凭借产业优势和技术积累,松下、LG 化学、三星 SDI 目前仍 是锂电池领域三大巨头。根据 BloombergNewEnergyFinace 统计,2017 年一季度全球动力电池出货量 5273MWh, 其中三巨头总计占比达 62%。松下采用高镍三元路线,封装以圆柱形为主,其圆柱形电池能量密度世界领先,与 特斯拉保持良好的合作关系,是动力电池行业的领导者;LG 化学起步稍晚,电池正极主要是三元 NCM,是海内 外公认的软包龙头,拥有众多优质客户,包括现代、通用、雷诺、日产等,是动力电池行业的后起之秀;三星长 期立足消费类锂电的研发生产,技术积累深厚,发展大容量方形硬壳电池为主。近年来国内 CATL、比亚迪、国轩 等企业也相继完成了各自技术路线的初步探索,在产能规模上成为日韩动力电池巨头有力的挑战者。 日韩优质锂电设备企业:产值规模普遍较小,无法快速响应国内日益增长的设备需求 日韩装备制造企业起步较早,积累了较好的技术优势,因此,日韩涌现出一批自动化程度高、稳定性好以及高精 密度的优质锂电设备企业。日本平野长期从事涂布机械的生产,受益国内锂电行业发展,公司在手订单充裕;CKD 是日本卷绕机行业的领先企业,产品具有高精度、高卷绕速度、彻底防尘的特点;日本浅田是生产锂电制造前端 搅拌设备的老牌企业,竞争优势明显;PNT 是韩国最负盛名的生产涂布机、辊压机、分条机、卷绕机的公司,主 要客户包括三星 SDI、LG 化学、LGE、SK Innovation、以及 Cheil Ind 等知名企业;韩国 CIS 经过多年发展,可 以生产从极片制作、电池单元(电芯)制作和电池组装各个工段所需要的各种设备,是锂电设备的综合服务供应 商,为扩展中国市场,2015 年与浩能科技合资创办了智慧易德,强化技术和市场的合作。 投资建议:通过盘点国际动力电池三巨头近年来发展历程,以及随之崛起日韩锂电设备供应商后我们发现全球锂 电产业发展呈现两大特征。一方面,中国通过吸纳国际锂电企业进入国内市场投资生产,带动了国内锂电产业整 体升级并强化了市场中心地位,而日韩多年建立的历史优势也逐渐被中国电池企业超越。另一方面,日韩锂电设 备企业在华收入占比仍在提升说明国产设备替代进口尚未完成,而日韩企业产值规模普遍较小,无法快速响应国 内日益增长的设备需求,国产设备企业仍具长期发展空间。 市场与政策的双重驱动,赋予了中国锂电产业更长的景气周期,因而锂电池设备行业高增长的持续性被加强。继 续看好客户结构向好、兼并协同兑现、具备产业竞争优势的国内锂电设备企业。建议重点关注:先导智能、赢合 科技、科恒股份、星云股份、金银河。 风险提示:新能源汽车产业发展政策的不确定性;上游电池厂商扩产的不确定性;锂电池产能过剩风险。 Tab le_Report 相关研究: 产业真声音系列报告(四):锂电产业景气周期拉长,两大因素驱动设备行业加速整合 2017-08-02 12741418/16348/20170912 13:33 【干货共享群】 每日免费分享5篇行研报告 后台回复“ 2 ”入群 关注微信公众号:华尔街联社 【VIP小密圈】深度行业报告、华尔街时报、考证资料、必备书籍等持续共享更新。 链接:http://t.xiaomiquan.com/ayVjMZj 识别风险,发现价值 请务必阅读末页的免责声明 2 / 21 专题研究|专用设备 目录索引 一、新能源汽车蓬勃发展,锂电景气度持续高涨 ............................................................... 4 1.1 新能源汽车产销持续向上 ..................................................................................... 4 1.2 锂电池需求旺盛 .................................................................................................... 5 二、日韩锂电池巨头面临中国企业挑战 .............................................................................. 7 2.1 锂电行业竞争格局 ................................................................................................ 7 2.2 松下:长期积淀,圆柱形电池领导者 ................................................................... 9 2.3 LG 化学:扬长避短,打造软包龙头企业 ........................................................... 10 2.4 三星 SDI:后发制人,跻身方形电池龙头 .......................................................... 13 三、小而精的日韩锂电设备企业 ....................................................................................... 15 3.1 锂电池生产概述 .................................................................................................. 15 3.2 平野:涂布设备优质供应商 ................................................................................ 15 3.3 CKD:日本卷绕机行业领先企业 ........................................................................ 16 3.4 浅田:搅拌设备老牌企业 ................................................................................... 17 3.5 PNT:优质锂电设备综合服务商 ......................................................................... 18 3.6 CIS:锂电设备的集大成者 ................................................................................. 19 四、投资建议与风险提示 .................................................................................................. 20 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 3 / 21 专题研究|专用设备 图表索引 图 1:2010-2016 年全球新能源汽车保有量变化情况(万辆) .............................. 4 图 2:全球主要国家新能源汽车销量、市场份额以及车型结构分布 ....................... 5 图 3:IEA 统计美国锂电池能量密度及成本的变化情况及未来预测 ....................... 6 图 4:2016 年全球锂电池竞争格局 ........................................................................ 6 图 5:2011-2016 年全球锂电池产业结构 ............................................................... 6 图 6:全球锂电池产业主要集中在中、日、韩三国 ................................................ 7 图 7:2016 年全球锂电池行业竞争格局 ................................................................. 7 图 8:2017Q1 全球锂电池出货量分布情况 ............................................................ 7 图 9:松下动力电池业务营业收入变化情况 ........................................................... 9 图 10:松下动力电池出货量变化情况 .................................................................... 9 图 11:松下 18650 钴酸锂电池 ............................................................................ 10 图 12:LG 化学电动动力电池解决方案 ................................................................ 11 图 13:LG 化学动力电池业务营业收入变化情况 ................................................. 11 图 14:LG 化学动力电池出货量变化情况 ............................................................ 11 图 15:LG 化学动力电池主要客户 ....................................................................... 12 图 16:LG 化学叠片式软包设计 ........................................................................... 12 图 17:三星 SDI 动力电池业务营业收入变化情况 ............................................... 13 图 18:三星 SDI 动力电池出货量变化情况 .......................................................... 13 图 19:三星 SDI 动力电池主要客户 ..................................................................... 14 图 20:三星 SDI 发展方形电池为主 ..................................................................... 14 图 21:锂电池的典型生产工艺流程 ...................................................................... 15 图 22:日本平野主要产品 .................................................................................... 15 图 23:平野涂布机销售收入及利润变化情况 ....................................................... 16 图 24:平野涂布机未完成订单及已接收订单变化情况 ........................................ 16 图 25:CKD 生产的 CEW-100 锂电池用卷绕机 ................................................... 16 图 26:CKD 自动化设备销售收入及利润变化情况 .............................................. 16 图 27:CKD 全球化的生产销售网络 .................................................................... 17 图 28:日本浅田主要产品 .................................................................................... 17 图 29:PNT 锂电设备主要产品 ............................................................................ 18 图 30:PNT 主营业务的营业收入......................................................................... 19 图 31:PNT 营业收入的地区分布......................................................................... 19 图 32:CIS 全球化生产销售网络 .......................................................................... 19 表 1:各大汽车厂商对新能源汽车产业的布局 ....................................................... 5 表 2:2016 年全球新能源汽车主要车型技术路线及电芯供应商 ............................ 8 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 4 / 21 专题研究|专用设备 一、新能源汽车蓬勃发展,锂电景气度持续高涨 1.1 新能源汽车产销持续向上 全球新能源汽车行业正处于蓬勃发展的时期。全球性的石油资源紧缺与气候环境不 断恶化使现代人类社会的发展面临着严峻挑战,发展节约能源与无废物排放的新能 源汽车已受到各国政府的高度重视。发展新能源汽车不仅可以减少环境污染,还是 各国提振汽车工业、占领新技术制高点、开拓新的经济增长点的大好契机。为此, 世界主要工业国均出台了相关产业政策大力推进本国新能源汽车的发展。 新能源汽车保有量突破200万辆,中国是发展最快的黑马。据IEA发布的《Global EV Out look2017》,全球新能源汽车于2016年首次突破200万辆。2015年之前,美国 的新能源汽车占据最大的比例。在市场及政策的双重作用下,中国新能源汽车快速 发展,并在2016年超越美国,成为全球新能源汽车保有量最大的国家。 图1:2010-2016年全球新能源汽车保有量变化情况(万辆) 数据来源:IEA,广发证券发展研究中心 2016年全球新能源汽车销量创历史高点,总计超过75万辆。其中,中国市场的增长 尤为明显,新增数量高达33.6万辆,约为同期美国新能源汽车新增保有量的2倍。欧 洲市场新能源汽车2016年新增保有量约为21.5万辆,欧洲新能源汽车的发展主要集 中在以下部分国家,包括挪威、英国、法国、德国、荷兰及瑞典。其中挪威对新能 源汽车的发展在政策上给予了大力支持,新能源汽车的税收、道路通行费等都有较 大程度的减免,使得挪威成为2016年新增汽车数量中新能源汽车占比最大的国家, 占比高达29%。此外,中国和法国的新能源汽车市场中,纯电动汽车的占比极大, 约为75%。而荷兰、瑞典及英国以发展插电式混合动力汽车为主。 0 50 100 150 200 250 2010 2011 2012 2013 2014 2015 2016 中国 美国 日本 挪威 荷兰 英国 法国 德国 瑞典 加拿大 韩国 印度 其他 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 5 / 21 专题研究|专用设备 图2:全球主要国家新能源汽车销量、市场份额以及车型结构分布 数据来源:IEA,广发证券发展研究中心 全球各大汽车厂商都在规划新能源汽车产业。面对新能源汽车的高速发展,全球各 个汽车厂家各自发布了雄心勃勃的新能源汽车计划。根据IEA披露的各大汽车厂商对 新能源汽车产业的规划,到2020年,全球新能源汽车的保有量会达到900-2000万辆。 表1:各大汽车厂商对新能源汽车产业的布局 汽车厂商 规划 宝马 2017 年新能源汽车销量达 10 万辆; 2015 年之前新能源汽车销售占比达 15-25% 雪佛兰(GM) 2017 年之前新能源汽车年销量达 3 万辆 戴姆勒 2020 年之前新能源汽车年销量达 10 万辆 福特 2010 年前推出 13 款新能源汽车 本田 2030 年新能源汽车销量占比达三分之二 雷诺日产 2020 年之前新能源汽车累计销量达 150 万辆 特斯拉 2018 年之前新能源汽车年销量达 50 万辆; 2020 年之前新能源汽车年销量达 100 万辆; 大众 2025 年之前新能源汽车年销量达 200-300 万辆 沃尔沃 2025 年之前新能源汽车累计销量达 100 万辆 中国汽车厂商 2020 年之前新能源汽车年销量达 452 万辆 数据来源:IEA,广发证券发展研究中心 1.2 锂电池需求旺盛 新能源汽车的发展极大的促进了锂电池产业的繁荣。随着锂电池行业研发生产的大 量投入,锂电池的能量密度不断提高,同时成本也得到了有效的控制。据IEA发布的 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 6 / 21 专题研究|专用设备 《Global EV Out look2017》预计未来锂电池的能量密度会达到400Wh/L,同时成本 控制在100-150USD/kWh。 图3:IEA统计美国锂电池能量密度及成本的变化情况及未来预测 数据来源:IEA,广发证券发展研究中心 全球锂电池产业规模持续扩大,重心向中国转移。据赛迪智库电子信息产业研究所 发布的《锂离子电池产业发展白皮书(2017版)》,2010-2016年间,全球锂电池 产业规模从122增长至378亿美元,年复合增长率高达20.7%。2010年以前全球锂电 池产业主要集中在中、日、韩三国,三者占据了全球近97%左右的市场份额。从2015 年开始,在中国大力发展新能源汽车的带动下,中国锂电池产业规模开始迅猛增长。 2015年中国锂电池产业规模已经超过韩国、日本跃居至全球首位。2016年领先优势 继续扩大,占比高达40%。 图4:2016年全球锂电池竞争格局 图5:2011-2016年全球锂电池产业结构 数据来源:赛迪智库,广发证券发展研究中心 数据来源:赛迪智库,广发证券发展研究中心 0% 5% 10% 15% 20% 25% 30% 35% 0 50 100 150 200 250 300 350 400 2010 2011 2012 2013 2014 2015 2016 全球锂离子电池产业规模(亿美元) 同比增速 0% 10% 20% 30% 40% 50% 60% 70% 80% 90% 100% 2011 2012 2013 2014 2015 2016 日本 韩国 中国 其他地区 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 7 / 21 专题研究|专用设备 图6:全球锂电池产业主要集中在中、日、韩三国 数据来源:CEMAC,广发证券发展研究中心 二、日韩锂电池巨头面临中国企业挑战 2.1 锂电行业竞争格局 图7:2016年全球锂电池行业竞争格局 图8:2017Q1全球锂电池出货量分布情况 数据来源:起点研究,广发证券发展研究中心 注:以销售额为评价指标 数据来源:BloombergNewEnergyFinace,广发证券发展研究 中心 松下 12.4% LG化学 11.4% 三星SDI 11.1% 比亚迪 8.6% CATL 7.6% ATL 7.3% 索尼 4.3% 沃特玛 3.5% 力神 3.2% 光宇 2.9% 其他 27.6% 松下 42% LG化学 14% AESC 9% 比亚迪 7% 三星SDI 6% 普莱德 5% CATL 2% 其他 15% 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 8 / 21 专题研究|专用设备 在全球十大锂电池企业中,日本有两家,韩国有两家,剩下全部是中国企业,其中 比亚迪是中国的龙头。根据起点研究统计,日本的松下和索尼占了全球16.7%的销 售额,韩国的LG化学和三星SDI占了22.5%,其余的绝大多数由中国生产。 表2:2016年全球新能源汽车主要车型技术路线及电芯供应商 正极材料 动力类型 配套车型 电池供应商 三元 NCM EV 丰田 ScioniQ/RAV4 松下 大众 E-up/E-Golf 松下 PHEV 福特 Fusion/C-Max 松下 丰田 Prius 松下 HEV 大众捷达 松下 福特蒙迪欧 松下 本田思域 Blue energy 宝马 7Active JCS 戴姆勒 Benz S400 Blue JCS 改性 NCM EV 宝马 i3 三星 SDI PHEV 宝马 i8 三星 SDI 三元 NCA EV 特斯拉 Model S 松下 LFP EV 通用 Spark A123 PHEV 菲斯科 Karma A123 HEV 丰田 Prius PEVE 本田雅阁 Blue energy LMO EV 日产 Leaf AESC 雷诺 Kangoo/Flulence AESC 三菱 iMiEV/OUTlander LEJ HEV 日产 Almera Tino 日立车辆能源 通用君威/君越 日立车辆能源 日产风雅 AESC 改性 LMO EV 福特福克斯 LG 化学 雷诺 Twizy/ZOE LG 化学 PHEV 通用 Volt LG 化学 沃尔沃 V60 LG 化学 HEV 现代 Avante LG 化学 LMO+LTO EV 大众 Golf 东芝 三菱 Mnicab-MiEV 东芝 本田 Fit 东芝 数据来源:佐思汽车研究部,广发证券发展研究中心 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 9 / 21 专题研究|专用设备 根据BloombergNewEnergyFinace 的统计,2017年第一季度,全球锂电池出货量(仅 为混合动力汽车和纯电动汽车用电池)为5273MWh,其中松下占比最多,为42%。 2016年全球主流新能源汽车采用的正极材料主要有三元NCM、改性NCM、三元NCA、 改性LMO等,主流的电池供应商有松下、三星SDI、LG化学等。汽车企业与锂电厂 商的合作日益密切,绑定关系逐渐成型。锂电池行业龙头企业扩产规划明确。在市 场及各国政策的双重驱动下,一线动力电池厂商持续扩产。 2.2 松下:长期积淀,圆柱形电池领导者 松下电器产业株式会社创建于1918年,于1994年开始研发可充电锂离子电池。1998 年松下开始量产笔记本电脑专用的圆柱形锂离子电池,并建成了业内领先的锂离子 电池生产线。2008年11月,松下宣布与三洋电机合并,一跃成为全球最大的锂电池 供应商。随着新能源汽车的兴起,松下动力电池业务营业收入快速增长,2016年达 18亿美元,同比增速约为50%,2016年动力电池出货量约为9.8GWh,同比增速56%。 图9:松下动力电池业务营业收入变化情况 图10:松下动力电池出货量变化情况 数据来源:Bloomberg,广发证券发展研究中心 数据来源:Bloomberg,广发证券发展研究中心 2008年,松下与特斯拉首次展开合作,18650钴酸锂电池被特斯拉首款车型Roadster 采纳。自此,松下与特斯拉一直保持良好的合作关系,成为特斯拉最主要的动力电 池供应商。2014年,松下宣布与特斯拉合资共建超级电池工厂Gigafactory,两者关 系更进一步。除了特斯拉,松下与大众、福特等诸多厂商也存在合作关系,其客户 分布在欧美,集中在美国。 松下动力电池正极使用的是高镍三元材料,电芯封装以圆柱形为主。圆柱的优点包 括生产工艺成熟,产品良率高,有如18650、21700等统一规格型号,整体成本有优 势。同时,其缺点也比较明显,圆柱形电池一般采用钢壳或铝壳封装,会比较重, 比能量相对较低。目前,松下绝大部分动力电池供给特斯拉。Model S和Model X使 用的是18650圆柱形电池,最新一代18650电池正极采用NCA材料,负极使用硅碳复 合材料,单体能量密度可达250Wh/kg。Model 3使用的21700圆柱形电池,单体能 0% 10% 20% 30% 40% 50% 60% 0 5 10 15 20 25 30 35 2013 2014 2015 2016 2017E 2018E 动力电池营业收入(亿美元) 同比增速 0% 10% 20% 30% 40% 50% 60% 70% 0 5 10 15 20 25 2013 2014 2015 2016 2017E 2018E 动力电池出货量(GWh) 同比增速 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 10 / 21 专题研究|专用设备 量密度提高到340Wh/kg,是目前市面上单体能量密度最高的电池。 图11:松下18650钴酸锂电池 数据来源:公司官网,广发证券发展研究中心 松下动力电池工厂主要分布在日本、美国、中国。目前,Model 3和Model X的电池 均在日本工厂生产。2014年6月松下与特斯拉合资建造的超级工厂Gigafactory破土 动工。Gigafactory工厂生产的是圆柱形21700电芯,该电芯将会用在特斯拉能源存 储产品和Model 3轿车中。今年1月5日,特斯拉表示,Gigafactory工厂已经开始批 量生产锂离子电池。此外,松下在中国大连和苏州各建立了一个工厂,大连工厂生 产方形电池,计划完全建成后电池产能可供20万辆电动车使用,目前一期工程已投 产。苏州工厂为松下与苏州捷新的合资工厂,生产18650圆柱形电池,预计今年下 半年投产,2017年产能可达1亿支。 2.3 LG 化学:扬长避短,打造软包龙头企业 LG化学隶属于韩国三大集团之—LG集团,自1947年成立以来在半个世纪的时间里, LG化学通过不断的革新和研究开发活动,成长为领导韩国化学工业的韩国最大的综 合化学公司。1998年,LG化学正式开始研发锂离子电池,凭借自身数十年材料生产 研发经验,LG化学在开发锂电池的时候有产业链协同的优势,可以将正负极材料, 隔离膜等方面都有独到的技术,第一时间导入到它的产品设计中,直接反映到电芯 研发环节拥有独特的技术。目前,LG化学可以从Cell、模块、BMS、Pack开发到技 术支持,提供与动力电池相关的全部产品组合。过去几年,LG化学动力电池业务营 业收入逐年增长,2016年动力电池出货量达到7.3GWh。 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 11 / 21 专题研究|专用设备 图12:LG化学电动动力电池解决方案 数据来源:公司官网,广发证券发展研究中心 图13:LG化学动力电池业务营业收入变化情况 图14:LG化学动力电池出货量变化情况 数据来源:Bloomberg,广发证券发展研究中心 数据来源:Bloomberg,广发证券发展研究中心 2009年,LG化学正式进入动力电池市场,与韩国现代起亚合作,首次将锂电池产品 应用于商用混合动力车。此后,LG化学先后和通用、雷诺、福特、沃尔沃等国际定 将厂商展开合作,成为动力电池主流三大供应厂商之一。 0% 100% 200% 300% 400% 500% 600% 0 5 10 15 20 25 30 2013 2014 2015 2016 2017E 2018E 动力电池营业收入(亿美元) 同比增速 0% 10% 20% 30% 40% 50% 60% 70% 0 2 4 6 8 10 12 14 16 18 2013 2014 2015 2016 2017E 2018E 动力电池出货量(GWh) 同比增速 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 12 / 21 专题研究|专用设备 图15:LG化学动力电池主要客户 数据来源:公司官网,广发证券发展研究中心 在技术上,LG化学正极采用的主要是三元NCM材料,在电池包装方面,LG化学大 部分采用叠片式软包设计,是海内外公认的软包龙头企业。软包锂电池所用的关键 材料—正极材料、负极材料及隔膜—与传统的钢壳、铝壳锂电池之间的区别不大, 最大的不同之处在于软包装材料(铝塑复合膜),这是软包锂电池中最关键、技术难度 最高的材料。软包电池的包装材料和结构使其拥有一系列优势。1)安全性能好,软 包电池在结构上采用铝塑膜包装,发生安全问题时,软包电池一般会鼓气裂开,不 会爆炸。2)重量轻,软包电池重量较同等容量的钢壳锂电池轻40%,较铝壳锂电池 轻20%。3)内阻小,软包电池的内阻较锂电池小,可以极大的降低电池的自耗电。 4)循环性能好,软包电池的循环寿命更长,100次循环衰减比铝壳少4%~7%。5) 设计灵活,外形可变任意形状,可以更薄,可根据客户的需求定制,开发新的电芯 型号。软包电池的不足之处是一致性较差,成本较高,容易发生漏液,技术门槛高。 图16:LG化学叠片式软包设计 数据来源:公司官网,广发证券发展研究中心 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 13 / 21 专题研究|专用设备 LG化学在韩国、美国、欧洲和中国均设有动力电池工厂。四个动力电池生产基地分 别位于中国南京,韩国吴仓,美国霍兰德,波兰弗罗茨瓦夫。LG化学南京工厂是其 继韩国梧仓工厂、美国霍兰德工厂之后的全球第三个汽车动力电池生产基地,也将 是LG化学全球最重要的动力电池生产基地。LG化学计划将汽车动力电池的产能,从 2016年满足全球5万辆电动汽车,增加到2020年满足20万辆电动汽车,即增长到原 来4倍。而这个计划的核心,就是南京新能源汽车电池基地。 2.4 三星 SDI:后发制人,跻身方形电池龙头 三星SDI(中国)是指中国三星的显像管生产部门,由于显示技术液晶化,目前转行 生产锂电池包(battery pack),主要应用于笔记本等移动设备。2000年,三星SDI 开始进军动力电池领域。2015年5月,三星SDI100%收购Magna Steyr从事电池业务 的子公司MSBS(Magna Steyr Battery Systems GmbH & Co OG),从此三星SDI构 建立起从电池单元、模块到电池组完整的电动汽车电池业务体系。在全球小型消费 锂电池市场中,三星SDI独占鳌头。但在动力电池领域,相比松下和LG化学,三星 SDI无论营业收入还是动力电池出货量都显得稍逊一筹。 图17:三星SDI动力电池业务营业收入变化情况 图18:三星SDI动力电池出货量变化情况 数据来源:Bloomberg,广发证券发展研究中心 数据来源:Bloomberg,广发证券发展研究中心 2008年,三星SDI和博世合资成立了动力电池公司SB Limotive。2009年,宝马推出 了纯电动汽车Megacity,SB Limotive成为Megacity动力电池供货商,为三星SDI打 开了动力电池市场。2014年7月,三星SDI与宝马签订电动汽车电池扩大供货及共同开 发新一代电池材料的谅解备忘录,进一步巩固了三星SDI与宝马在动力电池上的伙伴 关系。目前,三星SDI已被选为30多个汽车电气化项目的核心的电池供应商,并且 项目数量在不断增加。首次安装三星SDI电池的汽车有Fiat 500e(纯电动汽车),宝马 i3(纯电动汽车),宝马i8(插电式混合动力车)以及许多OEM厂商的其他车型。 0% 20% 40% 60% 80% 100% 120% 0 2 4 6 8 10 12 14 16 2013 2014 2015 2016 2017E 2018E 动力电池营业收入(亿美元) 同比增速 0% 20% 40% 60% 80% 100% 120% 0 2 4 6 8 10 12 14 16 2013 2014 2015 2016 2017E 2018E 动力电池出货量(GWh) 同比增速 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 14 / 21 专题研究|专用设备 图19:三星SDI动力电池主要客户 数据来源:公司官网,广发证券发展研究中心 与松下、LG化学不同,三星SDI动力电池封装形式以方形为主,同时积极跟进21700 电池的生产,正极材料主要采用三元NCM和NCA材料。方形硬壳电池能够生产大容 量单体电池。此外,方形电池壳体多为铝合金、不锈钢等材料,内部采用卷绕式或 叠片式工艺,对电芯的保护作用优于于铝塑膜电池(即软包电池),电芯安全性相对圆 柱型电池也有了较大改善。方形电池的不足之处在与型号太多,工艺难以统一。 图20:三星SDI发展方形电池为主 数据来源:公司官网,广发证券发展研究中心 三星SDI动力电池工厂主要分布在中国、欧洲和韩国,分别位于韩国蔚山、中国西安 和匈牙利格德,其中韩国蔚山的工厂投产最早,当前主要为宝马i3和i8提供动力电池。 2014年8月,三星SDI汽车动力电池工厂开工建造,总投资6亿美元,2015年10月竣 工投产,每年能为4万辆以上纯电动汽车供应电池,计划在2020年销售额突破10亿 美元。 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 15 / 21 专题研究|专用设备 三、小而精的日韩锂电设备企业 3.1 锂电池生产概述 锂电池的生产工艺比较复杂,大致可分为极片制作、电池单元(电芯)制作和电池 组装三个工段。锂电池极片制作工艺包括电极浆料制备、电极浆料涂布、辊压、分 切、极耳焊接等工序;锂电池电芯制造工艺主要包括卷绕或叠片、入壳封装、注入 电解液、抽真空并封装等;电池组装工艺主要包括化成、分容、组装、测试等。 图21:锂电池的典型生产工艺流程 数据来源:赢合科技招股书,广发证券发展研究中心 3.2 平野:涂布设备优质供应商 日本平野创立于1935年,主要从事制造和销售涂布相关设备和化学相关设备。产品 包括光学功能膜涂布生产线、柔性线路板涂布生产线、电池极片涂布设备、无纺布 制造设备等,是中国锂离子电池进口涂布设备的主要供应商之一。 图22:日本平野主要产品 数据来源:公司官网,广发证券发展研究中心 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 16 / 21 专题研究|专用设备 近年来,受益动力电池行业景气度高涨,平野涂布机业务营业收入逐年攀升,FY2017 年涂布机营业收入8470万美元,同比增长14%,营业利润1306万美元,同比增长 51.4%。此外,动力电池企业持续扩产,平野涂布机在手订单充裕。 图23:平野涂布机销售收入及利润变化情况 图24:平野涂布机未完成订单及已接收订单变化情况 数据来源:Bloomberg,广发证券发展研究中心 数据来源:Bloomberg,广发证券发展研究中心 3.3 CKD:日本卷绕机行业领先企业 日本CKD公司成立于1943年,主要生产的产品有自动化机械、气动控制系统、流体 控制系统以及省力系统。其中,日本CKD公司生产的CEW-100锂电池用卷绕机有3 大竞争优势:1)彻底的防尘对策,采用区域封阻(Zone Block)的方式,将到卷绕 部为止的各材料完全分离,通过控制各区域内的气流来防止粉尘的混入。2)高精度 卷绕,在高速与高精度卷绕前采用纠偏装置进行补正,可以大幅降低卷绕不良的发 生。3)高速卷绕卷绕速度1000mm/秒。是占有世界50%以上市场份额的自动机械。 CKD将多年积累的伺服控制技术与高性能空气元件、凸轮技术相融合,充分保证了 电池的品质和安全。 图25:CKD生产的CEW-100锂电池用卷绕机 图26:CKD自动化设备销售收入及利润变化情况 数据来源:公司官网,广发证券发展研究中心 数据来源:Bloomberg,广发证券发展研究中心 0 2 4 6 8 10 12 14 0 10 20 30 40 50 60 70 80 90 FY2014 FY2014 FY2015 FY2016 FY2017Q1 营业收入(百万美元) 营业利润(百万美元,右) 0 20 40 60 80 100 120 140 FY2014 FY2014 FY2015 FY2016 FY2017Q1 未完成订单(百万美元) 已接收订单(百万美元) 0 5 10 15 20 25 30 35 40 45 50 0 50 100 150 200 250 300 营业收入(百万美元) 营业利润(百万美元,右) 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 17 / 21 专题研究|专用设备 为了将最佳的商品和技术以及服务迅速且准确的提供给客户,日本CKD公司努力打 造了全球化的生产销售网络。经过多年的积累,日本CKD公司分别在欧洲、北美、 中南美、亚洲设立了服务网点。此外,除了在日本本土,CKD还分别在中国、泰国、 韩国、马来西亚以及印度设立工厂。全球化的网络为公司的发展提供了强有力的支 持。 图27:CKD全球化的生产销售网络 数据来源:公司官网,广发证券发展研究中心 3.4 浅田:搅拌设备老牌企业 日本浅田铁工株式会社创立于1905年,长期从事搅拌、分散、粉碎机械的研发生产, 其中公司的搅拌设备包括剪式搅拌器和搅拌揉捏机。经过长期积累,日本前田在搅 拌设备行业具有一定竞争力,成为国内主要锂电设备进口商之一。回顾国内锂电制 造前端设备行业,从事相关设备制造的企业较多,但是成规模的企业相对较少。根 据高工锂电产业研究所(GBII)的数据,2013年国内锂电池浆料搅拌设备的销售量 约950套,锂电池浆料搅拌设备生产企业多达56家,仅珠三角地区就超过20家。 图28:日本浅田主要产品 数据来源:公司官网,广发证券发展研究中心 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 18 / 21 专题研究|专用设备 3.5 PNT:优质锂电设备综合服务商 韩国PNT公司成立于2003年,是韩国最负盛名的生产涂布机、辊压机、分条机、卷 绕机的公司。PNT专业从事研发制造锂电池及隔膜的涂布设备、各种光学涂布设备, 及电解铜箔设备,主要客户包括三星SDI、LG化学、LGE、SK Innovation、以及Cheil Ind等知名企业。此外,公司产品也远销中国、美国、日本、台湾、印度、印度尼西 亚等国家。目前,公司有将近200名正式员工,其中工程技术人员占80%以上。韩国 总公司的注册资金为20亿韩币,总资产达到1400多亿韩币。2013年,公司销售额突 破1000亿韩币,其中出口中国将近300亿韩币。 图29:PNT锂电设备主要产品 数据来源:公司官网,广发证券发展研究中心 韩国以及全球新能源汽车的发展带动了韩国三星SDI、LG化学等动力电池企业的繁 荣,作为三星SDI、LG化学等优质动力电池企业锂电设备的供货商,PNT锂电设备 业务营业收入快速增长。从PNT营业收入的地区分布来看,中国市场对业绩的贡献 逐年增大,并在2016年首次超过韩国本土。受益新能源汽车中国市场的发展,2017 年上半年,PNT中国市场的营收占比进一步扩大,达到了61.9%, 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 19 / 21 专题研究|专用设备 图30:PNT主营业务的营业收入 图31:PNT营业收入的地区分布 数据来源:PNT,NH I&S ResearchCenter,广发证券发展研 究中心 数据来源:PNT,NH I&S ResearchCenter,广发证券发展研 究中心 3.6 CIS:锂电设备的集大成者 CIS成立于2002年的韩国公司。其主营业务为生产、销售锂离子电池制造设备、燃 料电池制造设备、太阳能电池制造设备以及显示器制造设备。CIS公司是锂电设备的 集大成者,生产从极片制作、电池单元(电芯)制作和电池组装各个工段所需要的 各种设备,并且在技术上具备一定的优势。2015年6月,浩能科技与CIS合资创办了 智慧易德,并将其打造成浩能科技和CIS进行技术和市场合作的中间业务平台。 图32:CIS全球化生产销售网络 数据来源:公司官网,广发证券发展研究中心 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 20 / 21 专题研究|专用设备 韩国CIS经过多年发展,可以生产从极片制作、电池单元(电芯)制作和电池组装各 个工段所需要的各种设备,是锂电设备的综合服务供应商,为扩展中国市场而年与 浩能科技(科恒股份子公司)合资创办了的智慧易德,在技术强化和市场开拓方面 进行了深入的合作。 四、投资建议与风险提示 投资建议:通过盘点国际动力电池三巨头近年来发展历程,以及随之崛起日韩锂电 设备供应商后我们发现全球锂电产业发展呈现两大特征。一方面,中国通过吸纳国 际锂电企业进入国内市场投资生产,带动了国内锂电产业整体升级并强化了市场中 心地位,而日韩多年建立的历史优势也逐渐被中国电池企业超越。另一方面,日韩 锂电设备企业在华收入占比仍在提升说明国产设备替代进口尚未完成,而日韩企业 产值规模普遍较小,无法快速响应国内日益增长的设备需求,国产设备企业仍具长 期发展空间。 市场与政策的双重驱动,赋予了中国锂电产业更长的景气周期,因而锂电池设备行 业高增长的持续性被加强。继续看好客户结构向好、兼并协同兑现、具备产业竞争 优势的锂电设备企业。关注锂电设备相关上市公司:先导智能、赢合科技、科恒股 份、星云股份、金银河。 风险提示:新能源汽车产业发展政策的不确定性;上游电池厂商扩产的不确定性; 锂电池产能过剩风险。 12741418/16348/20170912 13:33 识别风险,发现价值 请务必阅读末页的免责声明 21 / 21 专题研究|专用设备 Tabl e_Research 广发机械行业研究小组 罗立波: 首席分析师,清华大学理学学士和博士,6 年证券从业经历,2013 年进入广发证券发展研究中心。 刘芷君: 资深分析师,英国华威商学院管理学硕士,核物理学学士,2013 年加入广发证券发展研究中心。 代 川: 分析师,中山大学数量经济学硕士,2015 年加入广发证券发展研究中心。 王 珂: 分析师,厦门大学核物理学硕士,2015 年加入广发证券发展研究中心。 周 静: 上海财经大学会计学硕士,2017 年加入广发证券发展研究中心。 Tabl e_RatingIndustr y 广发证券—行业投资评级说明 买入: 预期未来 12 个月内,股价表现强于大盘 10%以上。 持有: 预期未来 12 个月内,股价相对大盘的变动幅度介于-10%~+10%。 卖出: 预期未来 12 个月内,股价表现弱于大盘 10%以上。 Tabl e_RatingCompany 广发证券—公司投资评级说明 买入: 预期未来 12 个月内,股价表现强于大盘 15%以上。 谨慎增持: 预期未来 12 个月内,股价表现强于大盘 5%-15%。 持有: 预期未来 12 个月内,股价相对大盘的变动幅度介于-5%~+5%。 卖出: 预期未来 12 个月内,股价表现弱于大盘 5%以上。 Table_Address 联系我们 广州市 深圳市 北京市 上海市 地址 广州市天河区林和西路 9 号耀中广场 A 座 1401 深圳福田区益田路 6001 号 太平金融大厦 31 层 北京市西城区月坛北街 2 号 月坛大厦 18 层 上海浦东新区世纪大道 8 号 国金中心一期 16 层 邮政编码 510620 518000 100045 200120 客服邮箱 gfyf@gf.com.cn 服务热线 Tabl e_Disclai mer 免责声明 广发证券股份有限公司(以下简称“广发证券”)具备证券投资咨询业务资格。本报告只发送给广发证券重点客户,不对外公开发布,只 有接收客户才可以使用,且对于接收客户而言具有相关保密义务。广发证券并不因相关人员通过其他途径收到或阅读本报告而视其为广 发证券的客户。本报告的内容、观点或建议并未考虑个别客户的特定状况,不应被视为对特定客户关于特定证券或金融工具的投资建议。 本报告发送给某客户是基于该客户被认为有能力独立评估投资风险、独立行使投资决策并独立承担相应风险。 本报告所载资料的来源及观点的出处皆被广发证券股份有限公司认为可靠,但广发证券不对其准确性或完整性做出任何保证。报告内容 仅供参考,报告中的信息或所表达观点不构成所涉证券买卖的出价或询价。广发证券不对因使用本报告的内容而引致的损失承担任何责 任,除非法律法规有明确规定。客户不应以本报告取代其独立判断或仅根据本报告做出决策。 广发证券可发出其它与本报告所载信息不一致及有不同结论的报告。本报告反映研究人员的不同观点、见解及分析方法,并不代表广发 证券或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。 本报告旨在发送给广发证券的特定客户及其它专业人士。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊 登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。 12741418/16348/20170912 13:33

缩略图:

当前页面二维码

工程招标采购

工程招标采购 搞笑表情

搞笑表情 微信头像

微信头像 美女图片

美女图片 APP小游戏

APP小游戏 PPT模板

PPT模板